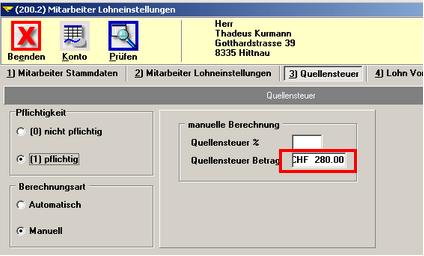

A. Manuelle Eingabe in Franken.

|

Bei dieser Einstellung wird Tempro bei der nächsten Lohnabrechnung einen Abzug von CHF 280.- vom Bruttolohn ausweisen.

Achten Sie darauf, die Pflichtigkeit auf (1) zu stellen. Die Eingabe eines Betrages reicht nicht!

|

B. Eingabe eines Prozentsatzes

|

Bei dieser Einstellung wird Tempro bei der nächsten Lohnabrechnung einen Abzug von 10% vom Quellensteuer-pflichtigen Lohn ausweisen.

Achten Sie darauf, die Pflichtigkeit auf (1) zu stellen. Die Eingabe eines %-Satzes reicht nicht!

|

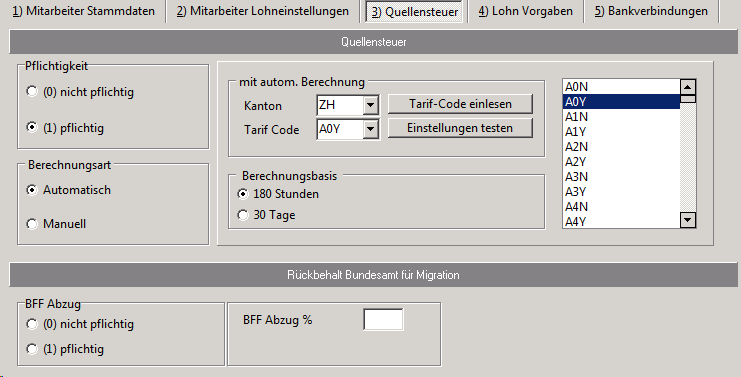

C. Automatische Berechnung des Quellensteuer Abzuges.

|

Die automatische Berechnung ist, wenn richtig eingestellt, die einfachste Art die Quellensteuer abzurechnen. Sie verwendet die hinterlegten Quellensteuertarife der Kantone um für den Lohn die richtige Progression bzw. den richtigen %-Satz für den Abzug zu ermitteln.

Auf den Lohneinstellungen des Mitarbeiters ist darauf zu achten, dass der Kanton, der Tarif Code und die Berechnungsbasis richtig eingestellt sind.

Und so gehen sie bei der Einstellung vor:

| 1. | Stellen Sie den richtigen Kanton ein.

|

| 2. | Klicken Sie auf Tarif-Code einlesen warten Sie bis die Liste mit den möglichen Tarifcodes ausgefüllt ist. Wählen Sie nun aus der Liste den entsprechenden Tarifcode mit einem Doppelklick aus. Sie können dazu auch das DropDown Feld Tarif Code benützen. (Code Erklärungen siehe unten)

Erklärung Tarifcode ab 2014: |

Tarif

|

Gruppe ( 1. Position im Code )

|

A

|

Tarif für alleinstehende Personen

|

B

|

Tarif für verheiratete Alleinverdiener

|

C

|

Tarif für verheiratete Doppelverdiener

|

D

|

Tarif für verheiratete Doppelverdiener

|

E

|

Tarif für Einkünfte, die im vereinfachten Abrechnungsverfahren besteuert werden

|

F

|

Tarif für Grenzgänger aus Italien, deren Ehegatte ausserhalb der Schweiz erwerbstätig ist

|

H

|

Tarif für alleinstehende Personen, die mit Kindern oder unterstützungsbedürftigen Personen im gleichen Haushalt zusammenleben und deren Unterhalt zur Hauptsache bestreiten

|

L

|

Tarif für Grenzgänger aus Deutschland, welche die Voraussetzungen für den Tarifcode A erfüllen

|

M

|

Tarif für Grenzgänger aus Deutschland, welche die Voraussetzungen für den Tarifcode B erfüllen

|

N

|

Tarif für Grenzgänger aus Deutschland, welche die Voraussetzungen für den Tarifcode C erfüllen

|

O

|

Tarif für Grenzgänger aus Deutschland, welche die Voraussetzungen für den Tarifcode D erfüllen

|

P

|

Tarif für Grenzgänger aus Deutschland, welche die Voraussetzungen für den Tarifcode H erfüllen

|

R,S,T,U

|

nicht beschriebene Tarife im Kanton Tessin

|

Anzahl

|

Kinder ( 2. Position im Code )

|

0-9

|

Kinder alle Tarifgruppen ausser H und P

|

1-9

|

Kinder Tarifgruppen H und P

|

Code

|

Kirchensteuer ( 3. Position im Code )

|

Y

|

Mit Kirchensteueranteil

|

N

|

Ohne Kirchensteueranteil

|

Code

|

Beispiele :

|

A0Y

|

Alleinstehende Person ohne Kind mit Kirchensteueranteil

|

C3N

|

Verheirateter Doppelverdiener mit drei Kindern ohne Kirchensteueranteil

|

| 3. | Klicken Sie auf "Einstellungen testen" um zu sehen ob die Einstellungen richtig eingegeben wurden. Wobei richtig meint das Tempro mit Ihren Angaben die Quellensteuer berechnen kann. Ob sie wirklich richtig sind können nur Sie beurteilen.

|

| 4. | Wählen Sie die Berechnungsbasis des eingestellten Kantones aus. Die Berechnungbasis bestimmt im Ein- / Austrittmonat wie der Quellensteuer-pflichtige Lohn hochgerechnet wird. Dazu die folgenden Berechnungformeln:

|

Basis 180 Std.

Bruttolohn / effektive Std. x 180 Stunden = Basislohn für den Prozentsatz

Beispiel:

Bruttolohn 1'500.00 Fr. / 57 Std. x 180 Std. = 4'736.85 Fr.

Das System sucht nun aus der Tarifliste den Prozentsatz zum Basislohn

von 4'736.85 Fr. = 5.02% und berechnet den Quellensteuerabzug gemäss Tarif,

also 5.02 % von 1'500.00 Fr. = 75.30 Fr.

Weist eine Lohnabrechnung über 180 geleistete Stunden aus, wird der effektive

Tarifsatz gemäss Tarifliste ausgerechnet.

Diese Berechnung kommt nur im Ein- bzw. Austrittsmonat zur Anwendung

oder

Wenn in den Firmenstammdaten die Option "Quellensteuer generell

hochrechnen aktiviert ist. Siehe auch

|

Basis 30 Tage

Bruttolohn / effektive Arbeitstage. x 30 Arbeitstage = Basislohn für den Prozentsatz

Beispiel:

Bruttolohn 1'500.00 Fr. / 10 gearbeitete Tage x 30 Tage = 4’500 Fr.

Das System sucht nun aus der Tarifliste den Prozentsatz zum Basislohn

von Fr. 4’500 Fr. = 5.02% und berechnet den Quellensteuerabzug gemäss Tarif,

also 5.02 % von 1'500.00 Fr. = 75.30 Fr.

Diese Berechnung kommt nur im Ein- bzw. Austrittsmonat zur Anwendung.

|

|